3月11日晚,百度(BIDU.NASDAQ)在递交给SEC的文件中披露,该公司申请在香港发售9500万股股票,发行价高端在每股295港元,股票代号9888,由BofA Securities、中信证券、高盛为联席保荐人。

百度将于3月12日至17日正式开启全球发售,预计3月23日港交所挂牌,预计募资最多280亿港元。

如果百度顺利在香港上市,将是继阿里巴巴(09988.HK)、网易(09999.HK)、京东(09618.HK)之后,又一家重量级中概股回港上市。百度、阿里巴巴、腾讯、美团、快手、京东、网易等中国互联网头部公司齐聚港交所。

截至3月11日收盘,百度美股收报272.38美元,涨6.76%,总市值914.2亿美元。2005年百度登陆纳斯达克时的发行价为27美元,开盘价66美元。

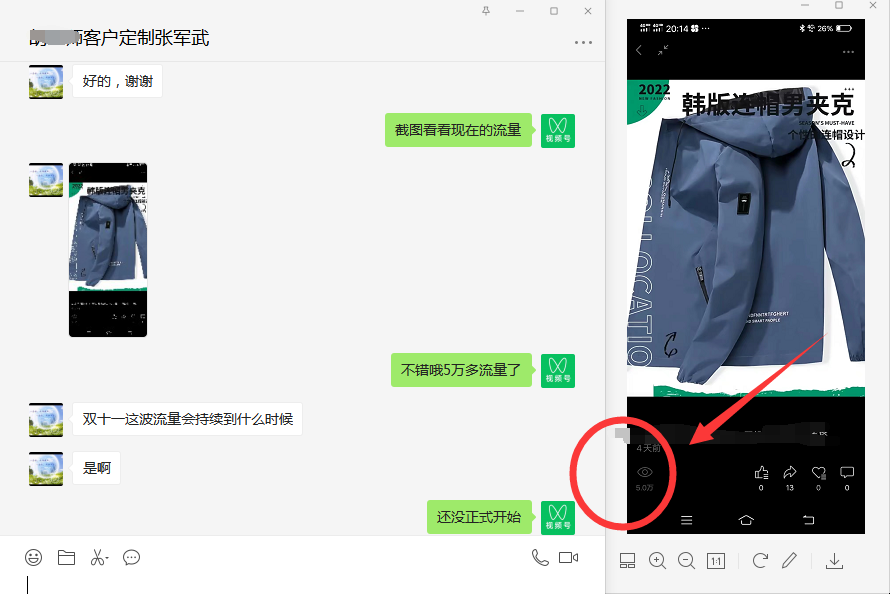

截图据雪球

预计募资最多280亿港元

3月11日晚,百度披露,公司申请在香港发售9500万股股票,发行价高端在每股295港元,预计募资最多280亿港元。

其中香港公开发售475万股,占全球发售初步提交的发售股份总数5%(可予重新分配);国际发售9025万股,占全球发售中发售股份总数95%(可予重新分配及视超额配股权行使与否而定),预期将向国际承销商授出15%超额配股权。

百度的美国存托股将继续在纳斯达克上市并交易。发售过程中,投资者将只能购买普通股而非美国存托股。在上市后,在香港上市的股份将与在纳斯达克上市的美国存托股完全可转换。

百度将在3月17日前后设定发售价,股份将以每手50股股份为单位进行交易,一手入场费最高14898.64港元。乙头需要申购2万股,即400手,入场费596万港元。

百度在3月1日召开的临时股东大会上通过了拆股事宜,把10个ADS(美国存托股票)代表1个普通股,更改为1个ADS代表8个普通股,也就是以1∶80的比例进行了拆股,即日生效。

区别于美股相对灵活的交易制度,港股市场最小交易单位为“手”,一手通常从几十股到上千股不等。拆股后有利于公司以每手较低价格发行,大幅降低了入场门槛。

此前,阿里巴巴在赴港二次上市前也曾进行拆股,将公司普通股一拆八,目的是“增加以较低每股价格发行的股票数量,增加公司未来筹集资金的灵活性,包括发行新股。”

定位为“拥有强大互联网基础的领先AI公司”

3月9日晚,百度已正式通过港交所上市聆讯。

招股书显示,2018年-2020年,百度营收分别为人民币1023亿元、1074亿元、1071亿元,归属百度集团股份有限公司的净利润分别为人民币276亿元、21亿元及225亿元。2019年归属百度集团股份有限公司的净利润包括对携程投资的非现金减值损失人民币89亿元。2020年第四季度,百度实现营收303亿元人民币。

不包括爱奇艺在内的百度核心业务已转为AI驱动的、包括移动生态、智能云及智能驾驶在内的三大模块,在报告期内,上述业务贡献了超70%的总收入。

此前市场对于百度的定位是互联网营销公司。在最新披露的招股书中,百度进一步明确自身定位为“拥有强大互联网基础的领先AI公司”。

百度提出,公司自2010年起一直投资AI以提升搜索及变现能力,并使用核心AI技术引擎“百度大脑”开发新AI业务。

2020年下半年,百度的AI业务尤其是Apollo业务成为百度股价上涨的重要动力。今年以来,百度市值一度冲上1000亿美元。

招股书显示,截至2020年10月30日,百度拥有中国最多的AI专利数量以及AI专利申请数量;截至2020年12月31日,按累计调用请求计,公司深度学习框架“飞桨”居中国深度学习框架榜首,全球排名第二,仅次于Facebook(脸书) Pytorch。

百度的研发费用也由2019年的人民币183亿元,增至2020年的人民币195亿元。

3年左右生产出第一辆汽车

百度在此次香港上市的募资用途将围绕持续科技投资,促进以人工智能为主的创新商业化;进一步发展百度移动生态,进一步实现多元变现等方面展开;在“智能驾驶”部分,百度计划投资智能电动汽车的研发,实现批量生产,同时增加Apollo Robotaxi车队的规模,取得更多的驾驶牌照,并扩大地理范围。

今年3月初,百度与浙江吉利控股集团有限公司(下称吉利)的电动汽车合资企业集度汽车有限公司(下称集度)正式成立后,智能驾驶及汽车制造也成为百度AI接下来的重点发力方向。

集度刚刚设立后,集度CEO夏一平在采访中曾表示,大概需要3年左右的时间可以生产出第一辆汽车。但他也强调,3年其实是比较保守的时间点。

2020年百度云服务营收达92亿元,同比增长44%,已成为百度营收的新力量。不久前,百度旗下智能生活事业群组业务,即DuerOS智能助手、小度智能所在的小度科技完成独立融资,投后估值29亿美元。

随着Apollo自动驾驶的业务落地、小度分拆和AI技术商业化前景逐渐清晰,AI业务作为百度的第二增长曲线的价值正逐步释放。

在2020年全年财报中,百度明确提出业务的三层增长引擎,构建以移动生态为基本盘的第一增长曲线,以智能云等增长业务为第二增长曲线,以智能驾驶及DuerOS、AI芯片等前沿业务构建未来长期发展破局的第三增长曲线。

招股书披露反垄断风险

值得注意的是,在此前提交的文件中,百度披露公司曾于2021年1月接获一份涉及一宗案件的正式立案通知书,当中要求百度就一笔未申报交易是否构成未依法申报的“经营者集中”提供相关材料及说明,百度表示接受了50万元的罚款。

百度在招股书中表示,由于《平台反垄断指南》新颁布,无法估计其对业务、财务状况、经营业绩及前景的具体影响。未来公司可能受到更多的监督和监管机构的关注,以及监管机构更频繁和严格的调查或审查,可能使公司的合规成本增加,使公司面临更加严峻的风险和挑战。

除法律法规可能会给公司带来的影响外,百度也在业务及行业风险方面,披露了诸多风险因素。比如因收购YY直播及其线上直播业务而面临相关风险;面对激烈竞争,可能因此失去用户及客户;向新业务扩张不成功,日后的经营业绩及发展前景可能受到重大不利影响;经历了收入放缓及下降,可能会不时出现净亏损,未来可能面临经营利润率及利润率下行压力等。

红星新闻记者 吴丹若

责编 任志江 编辑 邓凌瑶

(下载红星新闻,报料有奖!)